はじめに

売上計上漏れ修正申告書つくり方。当初確定申告書は必要事項以外そのままにします。まず、修正事項を別表四に記入し「所得金額又は欠損金額(48)」を算出したら、別表一(一)、第六号様式、二十号様式等税額を再計算し修正額を別表四、別表五(一)、別表五(二)へ記入します。

当初確定申告書と修正確定申告書

当初確定申告書

当初確定申告書 .

修正確定申告書

修正確定申告書 .

修正別表五・四 .

翌年申告書

翌年別表五・四 .

当初確定税額と修正後差額

1.別表一(一)・第六号様式・第二十号様式等の修正確定税額を計算

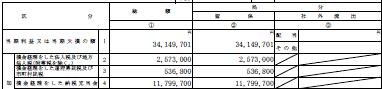

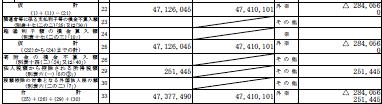

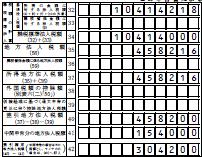

1.別表四

○加算欄へ計上漏れを税抜で記入して、「所得金額又は欠損金額(48)」を算出します。

当期利益又は当期欠損の額・加算

| 当期利益又は当期欠損の額 | (1) | 〝①総額・②留保〟 提出済み確定申告書の金額34,149,701そのまま |

| 損金経理をした法人税及び地方法人税 | (2) | 〝①総額・②留保〟 提出済み確定申告書の金額2,573,000そのまま |

| 損金経理をした道府県民税及び市町村民税 | (3) |

〝①総額・②留保〟 提出済み確定申告書の金額536,800そのまま |

| 損金経理をした納税充当金 | (4) |

〝①総額・②留保〟 別表五(二)の損金の額に算入した納税充当金(31)」の金額11,799,700そのまま |

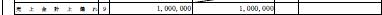

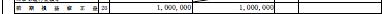

| 売上計上漏れ | (9) | 〝①総額・②留保〟 売上計上漏れの金額1,000,000(税抜)を記入 |

| 小 計 | (11) | 〝①総額・②留保〟 15,909,500を記入 |

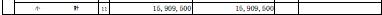

仮計から所得金額又は欠損金額まで

| 仮 計 | (22) |

〝①総額〟 (1)+(11)-(21)の金額47,126,045を記入

〝②留保〟 (1)+(11)-(21)の金額47,410,101を記入

〝③社外流失〟 △284,056そのまま |

| 仮 計 | (25) |

〝①総額〟 ((22)から(24)までの計)の金額47,126,045を記入

〝②留保〟 ((22)から(24)までの計)の金額47,110,101を記入

〝③社外流失〟 △284,056そのまま |

| 法人税額から控除される所得税額 | (29) | 〝①総額・③社外流失〟 251,445そのまま |

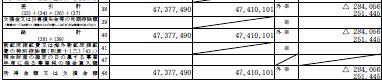

| 合 計 | (33) |

〝①総額〟 (25)+(26)+29)+(30)の金額47,377,490を記入

〝②留保〟 (25)+(26)+29)+(30)の金額47,410,101を記入

〝③社外流失〟 △284,056 251,445そのまま |

| 差引計 | (38) |

〝①総額〟 (33)+(34)+(36)+(37)の金額47,377,490を記入

〝②留保〟 (33)+(34)+(36)の金額47,410,101を記入

〝③社外流失〟 △284,056 251,445そのまま |

| 総 計 | (40) |

〝①総額〟 (38)+(39)の金額47,377,490を記入

〝②留保〟 (38)+(39)の金額47,410,101を記入

〝③社外流失〟 △284,056 251,445そのまま |

| 所得金額又は欠損金額 | (48) |

〝①総額〟 (38)+(39)の金額47,377,490

〝②留保〟 総計(40)の金額47,410,101を記入

〝③社外流失〟 △284,056 251,445そのまま |

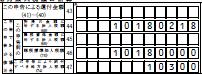

2.別表一(一)・次葉

○法人税額は、修正した別表四「所得金額又は欠損金額(48)」をもとに計算した修正確定税額に、既に納付した税額を差し引いた増差額を記入します。

○地方法人税額は、修正した「法人税額計(10)」もとに計算した修正確定税額に、既に納付した税額を差し引いた増差額を記入します。

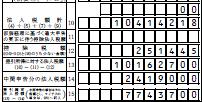

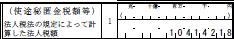

2.別表一(一)

この申告書による法人税額の計算

| 所得金額又は欠損金額 | (1) | 修正後別表4の(48)総額①の金額47,377,490を記入(円単位) |

| 法人税額 | (2) | 次葉(54)又は(55)の金額10,414,218を記入 |

| 差引法人税額計 | (4) | (2)-(3)の金額10,414,218を記入 |

| 法人税額計 | (10) | (4)+(5)+(7)+(9)の金額10,414,218を記入 |

| 控除税額 | (12) | ((10)-(11))と(18)のうち少ない金額)251,445そのまま |

| 差引所得に対する法人税額 | (13) | (10)-(11)-(12)の金額10,162,700を記入 |

| 中間申告分の法人税額 | (14) | 別表5-2法人税(3)の②のうち法人税額分の金額2,419,000そのまま |

| 差引確定法人税額 | (15) | (13)-(14)の金額7,743,700を記入 |

| 所得税の額 | (16) | 別表6-1の6の③の金額251,445そのまま |

| 計 | (18) | (16)+(17)の金額251,445そのまま |

| 控除した金額 | (19) | (12)の金額251,445そのまま |

| この申告前の所得金額 | (28) | 次葉(60)の金額46,377,490を記入 |

| この申告により納付すべき法人税額 | (29) | 次葉(65)の金額234,000を記入 |

この申告書による地方法人税額の計算

| 所得の金額に対する法人税額(基準法人税額) | (32) | (4)+(5)+(7)+(10の外書)の金額10,414,218を記入 |

| 課税標準法人税額 | (34) | (32)+(33)の金額10,414,000を記入 |

| 地方法人税額 | (35) | 次葉(58)の金額458,216を記入 |

| 所得地方法人税額 | (37) | (35)+(36)の金額458,216を記入 |

| 差引地方法人税額 | (40) | (37)-(38)-(39)の金額458,200を記入 |

| 中間申告分の地方法人税額 | (41) | 別表5-2法人税(3)の②のうち地方法人税額分の金額154,000そのまま |

| 差引確定地方法人税額 | (42) | (40)-(41)の金額304,200を記入 |

| 所得の金額に対する法人税額 | (44) | 次葉(68)の金額10,180,218を記入 |

| 課税標準法人税額 | (46) | 次葉(70)の金額10,180,218を記入 |

| この申告により納付すべき地方法人税額 | (47) | 次葉(74)の金額10,300を記入 |

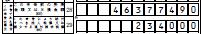

2..次葉

法人税額の計算

| (1)の金額又は800万円×12/12相当額のうち少ない金額 | (48) |

1-1「所得金額又は欠損金額(1)」の金額が800万円以下のときは、(1)のその金額を千円未満切捨記入(無該当)

1-1「所得金額又は欠損金額(1)」の金額が800万円を超えるときは8,000,000と記入(該当) |

| (1)のうち年800万円相当額を超える金額(1)-(48) | (49) | 1-1「所得金額又は欠損金額(1)」が年800万を超えるときは、(1)-(48)の金額を千円未満切捨てて39,377,000と記入 |

| 所得金額(48)+(49) | (50) | (48)+(49)の金額47,377,000を記入 |

| 所得金額(1) | (51) | 軽減税率の対象とならない法人は、所得金額(1)の金額を千円未満端数切捨てて記入 |

| (48)の15%相当額 | (52) | (48)×15%の金額1,200,000を記入 |

| (49)の25.5%又は23.4%相当額 | (53) | (49)×23.4%の金額9,214,218を記入 |

| 法人税額(52)+(53) | (54) | (52)+(53)の金額10,414,218を記入 |

| 法人税額((51)の25.5%又は23.9%相当額 | (55) | 軽減税率の対象とならない法人は、(51)×23.4%の金額を記入し(2)に転記 |

地方法人税額の計算

| 所得の計算に対する法人税額(32) | (56) | 別表一(一)の(32)の金額10,414,000(千円未満切捨て) |

| (56)の4.4%相当額 | (58) | (56)の4.4%の金額458,216を記入 |

この申告が修正申告である場合の計算

法人税額

| 所得金額又は欠損金額 | (60) | 修正前1-1「所得金額又は欠損金額(1)」の金額46,377,490を記入 |

| 法人税額 | (63) | 修正前1-1「差引確定法人税額(15)」の金額7,509,700を記入 |

| この申告により納付すべき法人税額 | (65) | 修正前1-1「差引確定法人税額(15)」-修正後「差引確定法人税額(15)」の差額234,000を記入 |

地方法人税額

| 所得の金額に対する法人税額 | (68) | 修正前1-1「所得の金額に対する法人税額(32)」の金額10,180,218を記入 |

| 課税標準法人税額 | (70) | (68)+(69)の金額10,180,218を記入 |

| 確定地方法人税額 | (71) | 修正前1-1「差引確定地方法人税額(42)」の金額293,900を記入 |

| 地方法人税額 | (74) | 修正前1-1「差引確定法人税額(42)」-修正後「差引確定法人税額(42)」の差額10,300 |

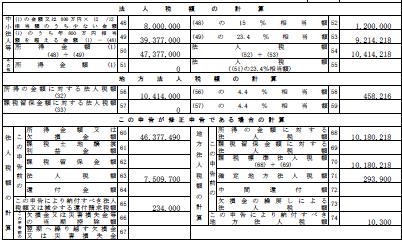

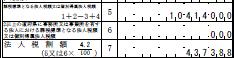

3.第六号様式

○事業税額は、修正した別表四「合計(33)」の金額をもとに計算した修正確定税額から、既に納付した事業税額を差し引いた増差額を記入します。

○地方法人特別税額は、修正した所得割「計30」をもとに計算した修正確定税額から、既に納付した地方法人特別税額を差引いた増差額を記入します。

○道府県民税額は、修正した別表一(一)の「法人税額(2)」の金額をもとに計算した修正確定税額から、既に納付した道府県民税額を差引いた増差額を記入します。

○均等割額につきまして修正はありません。

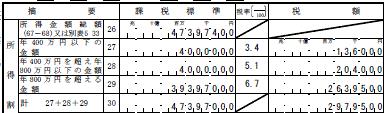

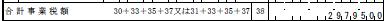

1.事業税

| 所得金額総額 | (26) | (67)-(68)の金額47,397,400を記入 |

| 年400万円以下の金額 | (27) | (26)の金額が年400万円を超えてるため、4,000,000と記入し、右欄に税率3.4%を記入、計算した税額136,000を記入 (千円未満端数切捨て) |

| 年400万円を超え年800万円以下の金額 | (28) | (26)の金額が年400万円を超えてるため、4,000,000と記入し、右欄に税率5.1%を記入、計算した税額204,000を記入 |

| 年800万円を超える金額 | (29) | (26)の金額が年800万円を超えてるため、(26)の金額から8,000,000を控除した金額39,397,000を記入し、右欄に税率6.7%を記入、計算した税額2,639,500を記入 |

| 計 | (30) | 27+29+29の金額47,397,000右欄税額計の金額2,979,500を記入 |

| 合計事業税額 | (38) | 30+33+35+37又は31+33+35+37の金額2,979,500を記入 |

| 差引事業税額 | (42) | 38-39-40-41の金額2,979,500を記入 |

| 既に納付の確定した当期分の事業税額 | (43) | 修正前の「既に納付の確定した当期分の事業税額(43)」+「差引(51)」=の金額2,912,500を記入 |

| この申告により納付すべき事業税額 | (45) | (42)事業税-(43)納付済の金額67,000を記入 |

| 所得割 | (46) | この申告により納付すべき事業税額(45)の金額67,000を記入 |

| 差 引 | (51) | (40)-(50)の金額67,000を記入 |

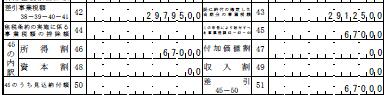

2.地方特別法人税・所得金額の計算の内訳

| 所得割に係る地方法人特別税額 | (52) | 事業税(30)右欄税額の金額を記入2,979,500 右欄は、基準標準割額の税率43.2%を記入し計算した金額1,278,100を記入 |

| 合計地方法人特別税額 | (54) | 52+53の金額1,278,100を記入 |

| 差引地方法人特別税額 | (56) | 54-55の金額1,278,100を記入 |

| 既に納付の確定した当期分の地方法人特別税 | (57) | 修正前の「既に納付の確定した当期分の地方法人特別税(57」+「この申告により納付すべき地方法人特別税額(59)」=の金額1,258,200を記入 |

| この申告により納付すべき地方法人特別税額 | (59) | (56)-(57)-(58)の金額28,900を記入 |

| 差 引 | (61) | (59)-(60)の金額を記入28,900 |

| 所得金額 | (62) | 修正別表四の(33)の金額47,377,490を記入 |

| 損金の額又は個別帰属損金額に算入した所得税額及び復興特別所得税額 | (63) | 別表五(二)の源泉所得税(22)の金額19,910を記入 |

| 仮 計 | (67) | 62+63+64-65-66の金額を記入47,397,400この金額を「所得金額総額」(26)に移記 |

| 法人税の所得金額 | (69) | 修正別表四の(48)①の金額47,377,490を記入 |

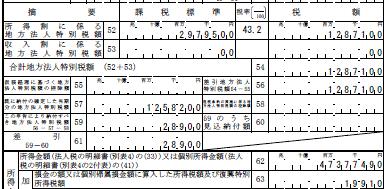

3.道府県民税

| 法人税法の規定によって計算した法人税額 | (1) | 別表1-1の(2)の金額10,414,218を記入 |

| 課税標準となる法人税額又は個別帰属法人税額 | (5) | 1+2-3+4の金額を記入10,414,0000(百円未満切捨て) |

| 法人税割額 | (7) | 100の上に4.2と記入し、(5)×4.2%乗じた金額を記入437,388 (税率は道府県により送付された書類を確認) |

| 差引法人税割額 | (11) | 7-8-9-10の金額437,300を記入 |

| 既に納付の確定した当期分の法人税割額 | (12) | 修正前の「既に納付の確定した当期分の法人税割額(12)」+「この申告により納付すべき法人税割額(14)」の金額=427,500を記入 |

| この申告により納付すべき法人税割額 | (14) | (11)-(12)-(13)の金額9,800を記入 |

| 算定期間中において事務所等を有していた月数 | (15) | 12月そのまま |

|

(16) | 枠内に事業年度の資本金等により定められている均等割額の金額20,000、有していた月数に応じた金額そのまま |

| 既に納付の確定した当期分の均等割額 | (17) | 別表5-2の中間(8)の②のうち均等割分の金額20,000を記入 |

| この申告により納付すべき道府県民税 | (19) | (14)+(18)の金額9,800を記入 |

| 差引計 | (21) | (19)-(20)の金額9,800を記入 |

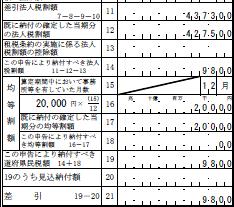

4.第二十号様式

○市町村民税額は、修正した別表一(一)の「法人税額(2)」の金額をもとに計算した修正確定税額から、既に納付した市町村民税額を差引いた増差額を記入します。

○均等割額につきまして修正はありません。

| 法人税法の規定によって計算した法人税額 | (1) | 別表1-1の「法人税額(2)」の金額10,414,218を記入 |

| 課税標準となる法人税額又は個別帰属法人税額及びその法人税割額 | (5) | ①+②+③-④+⑤の金額10,414,000を記入(千円未満切捨て)右欄税率9.7を乗じた金額1,010,158を記入 |

| 差引法人税割額 | (10) | ⑤-⑦-⑧-⑨又は⑥-⑦-⑧-⑨の金額1,010,100を記入(百円未満切捨て) |

| 既に納付の確定した当期分の法人税割額 | (11) | 修正前「差引法人税割額(10)」の金額987,400を記入 |

| この申告により納付すべき法人税割額 | (13) | ⑩-⑪-⑫)の金額22,700を記入 |

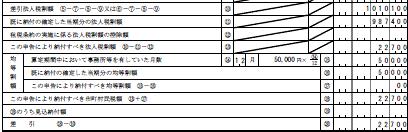

| 算定期間中において事務所等を有していた月数 | (14) | 都道府県に事務所を有していた月数を記入12(12月に満たないときは歴にしたがって月数を計算、これが1月に満たないときは1月とし、1月に満たない端数のあるときは切捨て右隣に均等割額の金額を記入50,000そのまま |

|

(15) | 均等割額50,000そのまま |

| 既に納付の確定した当期分の均等割額 | (16) | 修正前「既に納付の確定した当期分の均等割額(16)」+「この申告により納付すべき均等割額(17)」=の金額50,000を記入 |

| この申告により納付すべき市町村民税額 | (18) | ⑬+⑰の金額22,700を記入 |

| 差 引 | (20) | ⑱-⑲の金額22,700 |

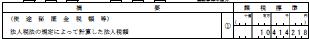

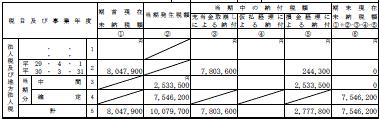

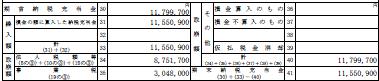

5.別表五(二)修正

○修正した確定税額を「当期発生税額②」「期末現在未納税額⑥」へ記入します。

別表五(二)

| 法人税(確定) | (4) |

〝当期発生税額②〟 別表一(一)「差引確定法人税額(15)」+地方法人税額(42)=の金額8,047,900を記入

〝期末現在未納税額⑥〟 8,047,900同じく記入 |

| 道府県民税(確定) | (9) |

〝当期発生税額②〟 当初確定申告の「差引(21)」263,700+修正申告「差引(21)」9,800=の金額273,500を記入

〝期末現在未納税額⑥〟 273,500同じく記入 |

| 市町村民税(確定) | (15) |

〝当期発生税額②〟 当初確定申告の「差引(20)」684,400+修正申告「差引(20)」22,700=の金額707,100を記入

〝期末現在未納税額⑥〟 707,100同じく記入 |

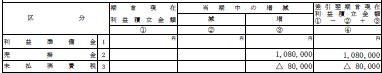

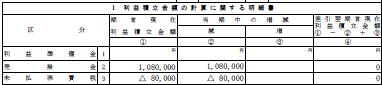

別表五(一)修正

○「増③」と「差引翌期首現在利益積立金額④」へ計上漏れを消費税込みで記入します。

○「増③」と「差引翌期首現在利益積立金額④」へ消費税額をマイナスを付して記入します。

○未納法人税及び地方法人税、未納道府県民税、未納市町村民税の修正確定税額を「増③」の確定へ、「差引翌期首現在利益積立金額④」へ記入します。

| 売掛金 | (2) |

〝増③〟 消費税込みで1,08,000を記入

〝差引翌期首利益積立金額④〟 1,080,000同じく記入 |

| 未払消費税 | (3) |

〝増③〟 消費税額△80,000を記入

〝差引翌期首利益積立金額④〟 △80,000同じく記入 |

| 未納法人及び地方法人税(確定) | (28) |

〝増③〟 別表五(二)「当期発生税額②」の(4)の金額8,047,900を記入

〝差引翌期首利益積立金額④〟 8,047,900同じく記入 |

| 未納道府県民税( 確定) | (29) |

〝増③〟 別表五(二)「当期発生税額②」の(9)の金額273,500を記入

〝差引翌期首利益積立金額④〟 273,500同じく記入 |

| 未納市町村民税(確定) | (30) |

〝増③〟 別表五(二)「当期発生税額②」の(14)の金額707,100を記入

〝差引翌期首利益積立金額④〟 707,100同じく記入 |

売上計上漏れを修正申告した翌期の処理

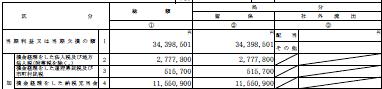

1.別表五(二)

○前期の「期末現在未納税額⑥」の金額を、法人税及び地方法人税、道府県民税、市町村民税の「期首現在未納税額①」へ記入して、「充当金取崩しによる納付③」は当初確定税額を記入、修正税額を「損金経理よる納付⑤」へ記入します。

○事業税は、納付書を確認して「当期発生税額②」へ記入して、「充当金取崩しによる納付③」に当初確定税額を記入、修正税額を「損金経理よる納付⑤」へ記入します。

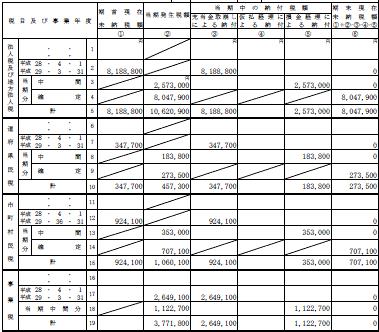

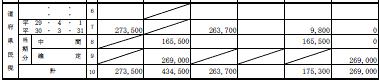

法人税及び地方法人税

| H29.4.1 H30.3.31 | (2) |

〝期首現在未納税額①〟 前期修正別表五(二)「期末現在未納税額⑥」の未納額8,047,900を記入

〝充当金取崩しによる納付③〟 修正未納額8,047,900のうち当初確定申告分の額7,803,600を記入

〝損金経理による納付⑤〟 修正申告分の額244,300を記入 |

道府県民税

| H29.4.1 H30.3.31 | (7) |

〝期首現在未納税額①〟 前期修正別表五(二)「期末現在未納税額⑥」の未納額273,500を記入

〝充当金取崩しによる納付③〟 修正未納額273,500のうち当初確定申告分の額263,700を記入

〝損金経理による納付⑤〟 修正申告分の額9,800を記入 |

市長村民税

| H29.4.1 H30.3.31 | (12) |

①期首現在未納税額 前期修正別表五(二)「期末現在未納税額⑥」の未納額707,100を記入

③充当金取崩しによる納付 修正未納額707,100のうち当初確定申告分の額684,400を記入

⑤損金経理による納付 修正申告分の額22,700を記入 |

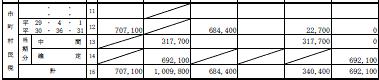

事業税

| H29.4.1 H30.3.31 | (17) |

②当期発生税額 前期修正別表五(二)「期末現在未納税額⑥」の未納額3,143,900(事業税+地方法人特別税)を記入

③充当金取崩しによる納付 修正未納額3,143,900のうち当初確定申告分の額3,048,000を記入

⑤損金経理による納付 修正申告分の額95,900を記入 |

納税充当金の計算

| 期首納税充当金 | (30) | 前期の当初確定申告した別表5-2納税充当金の計算「期末納税充当金(41)の金額11,799,700を記入 |

| 損金の額に算入した納税充当金 | (31) | 当期の確定税額11,550,900を記入 |

| 計 | (33) | (31)+(32)の金額11,550,900を記入 |

| 法人税額等 | (34) | 5の③+10の③+15の③の金額8,751,700を記入 |

| 事業税 | (35) | (19)の③の金額3,048,000を記入 |

| 計 | (40) | (34)+(35)+(36)+(37)+(38)+(39)の金額11,799,700を記入 |

| 期末納税充当金 | (41) | (30)+(33)-(40)の金額11,550,900を記入 |

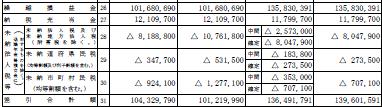

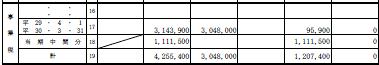

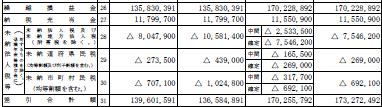

別表五(一)

○前期の「差引翌期首現在利益積立金額④」の計上漏れを、「期首現在利益積立金額①」と、「減②」へ消費税込みで記入します。

○前期の「差引翌期首現在利益積立金額④」の消費税額をマイナスを付して「期首現在利益積立金額①」と「減②」へ記入します。

○前期の「差引翌期首現在利益積立金額④」の未納法人税及び地方法人税、未納道府県民税、未納市町村民税の金額を「期首現在利益積立金額①」と「減②」へ記入しますが、当期に中間納付額があればこれをブラスして記入します。

| 売掛金 | (2) |

〝期首現在利益積立金額①〟 1,080,000を記入

〝減②〟 1,080,000を記入 |

| 未払消費税等 | (3) |

〝期首現在利益積立金額①〟 △80,000を記入

〝減②〟 △80,000を記入 |

| 繰越損益金 | (26) |

〝①②〟 前期の当初確定申告の金額135,830,391を記入

〝③④〟 「減②」135,830,391+別表四「当期利益又は欠損の額(1)」34,398,501=の金額170,228,892を記入(損益計算書「純利益金額」と一致) |

| 納税充当金 | (27) |

〝①②〟 前期の当初確定申告の金額11,799,700を記入

〝③④〟 当期の貸借対照表の「未払法人税等」の金額を記入 |

| 未納法人税 | (28) |

〝期首現在利益積立金額①〟 前期修正別表五(二)5の⑥の金額△8,047,900を記入

〝減②〟 ①△8,047,900+(③中間)△2,535,500=の金額△10,581,400を記入 |

| 未納道府県民税 | (29) |

〝期首現在利益積立金額①〟 前期修正別表五(二)10の⑥金額△273,500を記入

〝減②〟 ①△273,500+(③中間)=△269,000の金額△439,000を記入 |

| 市町村民税 | (30) |

〝期首現在利益積立金額①〟 前期修正別表五(二)15の⑥金額△707,100を記入

〝減②〟 ①△707,100+(③中間)△317,700=の金額△1,024,800を記入 |

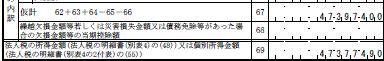

別表四

○ 減算へ前期の計上漏れを消費税抜きで記入します。

| 当期利益又は当期欠損の額 | (1) |

〝総額①〟 確定税額会計処理し、完成した損益計算書「当期純利益」の金額34,398,501を記入

〝留保②〟 ①34,398,501の金額を記入 |

| 損金経理をした法人税及び地方法人税 | (2) |

〝総額①〟 別表五(二)5の⑤の金額2,777,800を記入

〝留保②〟 ①の金額2,777,800を記入 |

| 損金経理をした道府県民税・市町村民税 | (3) |

〝総額①〟 別表五(二)道府県・市町村民税の⑤計の金額515,700を記入

②留保 ①の金額515,700を記入 |

| 損金経理をした納税充当金 | (4) |

〝総額①〟 別表五(二)「損金の額に算入した納税充当金(31)」の金額11,550,900を記入

〝留保②〟 ①の金額11,550,900を記入 |

| 前期損益修正益 | (20) |

〝総額①〟 前期売上計上漏れを経理処理した金額1,000,000を記入

〝留保②〟 ①の金額1,000,000を記入 |

翌年以降に関係するのははここまでです。これでいかと思いますが、テンプレートで作成するとそれほど時間を要しません。作成したものを、税務署さんへ持参して確認してもらうのも一つの方法かと思います。

記事はここまでです。