1.初めて赤字申告書概要

○初めての赤字申告書つくり方。当事業年度が赤字である場合、中間納税した法人税額、地方法人税額、別表六(一)の所得税額が還付されます。その他、法人税は別表七(一)を、事業税は第六号様式別表九を作成して欠損金額を、翌事業年度以降の9年間(平成30年4月1日以後に開始する事業年度では10年間)に繰越し、各事業年度所得のうち一定の金額を損金の額に算入します。

○また前年度が黒字であるため、欠損金の繰戻しによる還付請求書を作成することにより、前年度に納税した法人税及び地方税のうち一定額の還付を受けられます。なお、還付を受けられるのは「法人税及び地方税」のみで地方税にこの制度はありません。

○地方税については、道府県民税・市町村民税が、「控除対象還付法人税額又は控除対象個別帰属還付税額の控除明細書(第六号様式別表・第二十号様式別表二の三)」を添付することで、翌期以降の課税標準となる法人税額から、繰戻し還付した法人税額を最大9年間(平成30年4月以後開始事業年度では10年間)繰り越し控除することができます。事業税等については上記のとおりです。

○最終ページは、欠損金の繰戻しによる還付請求のない、中間納付の還付もない、ただの赤字申告書のつくり方です。

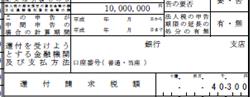

赤字法人申告書説例(資本金10,000,000円)

前期H28.4.1~H29.3.31(黒字)

別表等 |

主な項目 |

金額 |

当期別表等に関連する主な項目 |

| 一(一) | 所得金額又は欠損金額(1) | 9,472,662 |

欠損金の繰戻還付請求書(2)(3) |

| ゛ | 差引所得に対する法人税額(13) | 1,189,000 |

欠損金の繰戻による還付請求書(6) |

| ゛ | 控除税額(12) | 9,650 |

欠損金の繰戻による還付請求書(8) |

| 五(二) | 法人税、地方法人税(5) ⑥ | 1,843,700 |

別表五(二)(2)①③ |

| ゛ | 道府県民税(11) ⑥ | 79,400 |

゛(7)①③ |

| ゛ | 市町村民税(16) ⑥ | 110,700 |

゛(12)①③ |

| 第六号 | 差引(57)(66) | 476,500 |

別表五(二)(17)②③ |

| 五(一) | 繰越損益金(26)④ | 18,312,899 |

別表五(一)(26)①② |

| ゛ | 納税充当金(27)④ | 2,510,300 |

゛(27)①② |

| ゛ | 未納法人税、地方税(28)④ | △1,843,700 |

゛(28)①② |

| ゛ | 未納道府県民税(29)④ | △79,400 |

゛(29)①② |

| ゛ | 未納市町村民税(30)④ | △110,700 |

゛(30)①② |

当期H29.4.1~H30.3.31(赤字)

別表等 |

主な項目 |

金額 |

当期別表等に関連する主な項目 |

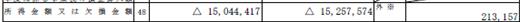

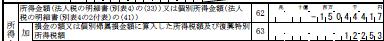

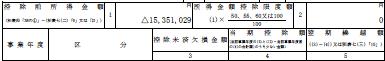

| 一(一) | 所得金額又は欠損金額(1) | △15,044,417 |

欠損金繰戻による還付請求書(1) |

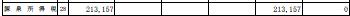

| ゛ | 控除しきれなかった金額(20) | 213,157 |

一(一) 所得税等還付金額(24) |

| 五(二) | 法人税、地方税(3) ② | 593,200 |

一(一)中間納付額(25)(43) |

| ゛ | 道府県民税(8) ② | 49,700 |

六号既に納付の確定した(12)(17) |

| ゛ | 市町村民税(13) ② | 65,300 |

二十号既に納付の確定した(11)(16) |

| 第六号 | 既に納付の確定した(43) | 134,100 |

六号中間納付額(71) |

| ゛ | 既に納付の確定した(57) | 114,100 |

六号中間納付額(71) |

| ゛ | 既に納付の確定した(12) | 39,700 |

六号中間納付額(71) |

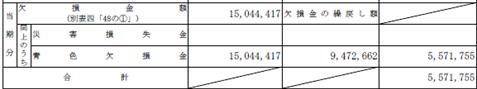

| 七(一) | 控除前所得金額(1) | 15,044,417 |

別表四(38)① |

| ゛(控除未済3) | 欠損金額 | 15,044,417 |

別表四(48)① |

| ゛(控除未済3) | 青色欠損金 | 15,044,417 |

同上のうち青色欠損 |

| ゛(当期控除額4) | 欠損金の繰戻し額 | 9,472,662 |

欠損金の繰戻しによる還付請求書(2) |

| ゛(翌期繰越額5) | 青色欠損金 | 5,571,755 |

別表一(一)31 |

| 欠損金繰戻による還付請求書 | 同上のうち(2) | 9,472,662 |

七(一)欠損金の繰戻額 |

| ゛ | 所得金額(3) | 9,472,662 |

前期一(一)1 |

| ゛ | 控除税額(8) | 9,650 |

前期一(一)12 |

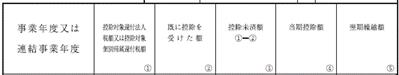

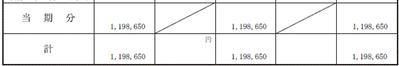

| ゛ | 還付金額(15) | 1,198,650 |

一(一) 還付金額(26)(27) |

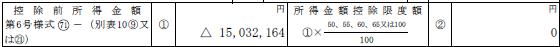

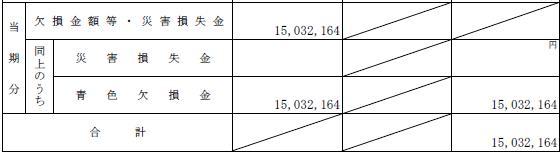

| 第六号様式九 | 控除前所得金額① | 15,032,164 |

第六号様式(67) |

| ゛(控除未済③) | 欠損金額等・災害損失金 | 15,032,164 |

第六号様式(67) |

| ゛(控除未済③) | 青色欠損金 | 15,032,164 |

同上のうち青色欠損 |

| 第二十号二の三 | 第六号様式二の三と同じ | 1,198,650 |

2.法人税別表五(二)・五(一)・四・七(一)・欠損金の繰戻しによる還付請求書・一(一)

1.別表五(二)・五(一)・四

2.別表七(一)・欠損金の繰戻しによる還付請求書

3.別表一(一)

等順になります。

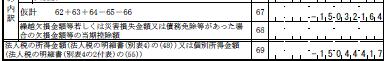

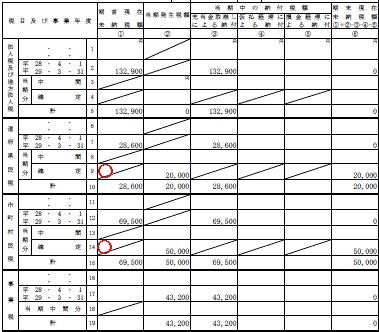

1.五(二)を作成

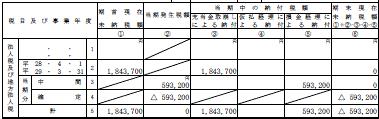

1.法人税及び地方法人税

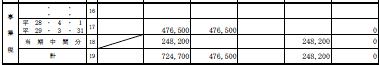

| H28.4.1 H29.3.31 | (2) |

〝期首現在未納税額①〟 前期の別表5-2「期末現在未納税額⑥」(5)計の金額1,843,700を記入

〝充当金取崩しによる納付③〟 「期首現在未納税額①」を納付1,843,700を記入 |

| 中間 | (3) |

〝当期発生税額②〟 中間納付額593,200を記入

〝損金経理による納付⑤〟 当期発生税額②593,200を記入 |

| 確定 | (4) |

〝当期発生税額② 法人税と地方法人税の合計金額△593,200を記入

〝期末現在未納税額⑥〟 当期発生税額②の金額△593,200を記入 |

| 計 | (5) |

〝期首現在未納税額①〟 縦の計1,843,700を記入

〝当期発生税額②〟 国税に均等割額がありませんから0を記入

〝充当金取崩しによる③〟 縦の計1,843,700を記入

〝損金経理による納付⑤〟 縦の計593,200を記入

〝期末現在未納税額⑥〟 ①+②-③-④-⑤計算金額△593,200を記入 |

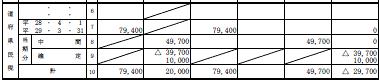

2.道府県民税

| H28.4.1 H29.3.31 | (7) |

〝期首現在未納税額①〟 前期の別表5-2「期末現在未納税額⑥」(11)計の金額79,400を記入

〝充当金取崩しによる納付③〟 「期首現在未納税額①」を納付79,400を記入 |

| 中間 | (8) |

〝当期発生税額②〟 法人割39,700分+均等割10,000の中間納付額49,700を記入

〝損金経理による納付⑤〟 当期発生税額②49,700を記入 |

| 確定 | (9) |

〝当期発生税額②〟 上書、法人割分還付請求額△39,700 下書、均等割額額10,000を記入

〝期末現在未納税額⑥〟 当期発生税額②を記入(均等割額は費用処理し当期に別納付してます) |

| 計 | (10) |

〝期首現在未納税額①〟 縦の計79,400を記入

〝当期発生税額②〟 縦の計20,000

〝充当金取崩しによる納付③〟 縦の計79,400を記入

〝損金経理による納付⑤〟 縦の計49,700を記入

〝期末現在未納税額⑥〟 ①+②-③-④-⑤の計算金額△29,700を記入 |

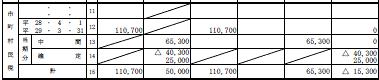

3.市町村民税

| H28.4.1 H29.3.31 | (12) |

〝期首現在未納税額①〟 前期の別表5-2「期末現在未納税額⑥」(16)計の金額110,700を記入

〝充当金取崩しによる納付③〟 「期首現在未納税額①」を納付110,700を記入 |

| 中間 | (13) |

〝当期発生税額②〟 法人割40,300+均等割25,000の中間納付額65,300を記入

〝損金経理による納付⑤〟 当期発生税額②65,300を記入 |

| 確定 | (14) |

〝当期発生税額②〟 上書、法人税割分還付請求額△40,300 下書、均等割額25,000を記入

〝期末現在未納税額⑥〟 当期発生税額②を記入(均等割額は費用処理し当期に別納付してます) |

| 計 | (15) |

〝期首現在未納税額①〟 縦の計110,700を記入

〝当期発生税額②〟 縦の計50,000を記入

〝充当金取崩しによる納付③〟 縦の計110,700を記入

〝損金経理による納付⑤〟 縦の計65,300を記入

〝期末現在未納税額⑥〟 ①+②-③-④-⑤の計算金額△15,300を記入 |

4.事業税

| H29.4.1 H30.3.31 | (17) |

〝当期発生税額②〟 前期事業税及び地方法人特別税額476,500を記入

〝充当金取崩しによる納付③〟 「当期発生税額②」476,500を記入 |

| 当期中間分 | (18) |

〝当期発生税額②〟 事業税、地方特別税の中間納付額248,200を記入

〝損金経理による納付⑤〟 当期発生税額②248,200を記入 |

| 計 | (19) |

〝当期発生税額②〟 縦の計724,700を記入

〝充当金取崩しによる納付③〟 縦の計476,500を記入

〝損金経理による納付⑤〟 縦の計248,200を記入 |

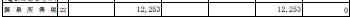

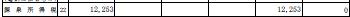

5.その他

| 源泉所得税 | (22) |

〝当期発生税額②〟 別表6-1の(6)の②-③の金額12,253 又は別表五(二)の23の②の金額

〝損金経理による納付⑤〟 ②の納付金額12,253を記入 |

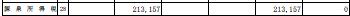

| 源泉所得税 | (28) |

〝当期発生税額②〟 別表6-1の計③の額213,157を記入

〝損金経理による納付⑤〟 ②の納付金額213,157を記入 |

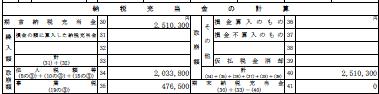

6.納税充当金の計算

| 期首納税充当金 | (30) | 前期の別表5-2「期末納税充当金(42)」の金額2,510,300を記入 |

| 法人税額等 | (34) | (5)の③+(11)の③+(16)の③の金額2,033,800を記入 |

| 事業税 | (35) | (19)の③の計の金額476,500を記入 |

| 計 | (40) | (34)+(35)+(36)+(37)+(38)+(39)の金額2,510,300を記入 |

確定申告分の住民税の均等割額32,500については当期に別途納付しています。

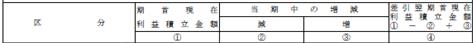

2.別表五(一)を作成

| 未収還付法人税 | (23) |

〝増③〟 別表5-2確定4の⑥の金額593,200を記入

〝差引翌期首現在利益積立金額④〟 ③の金額593,200を記入 |

| 未収還付都道府県民税 | (24) |

〝増③〟 別表5-2の10の⑥の上書の金額39,700を記入

〝差引翌期首現在利益積立金額④〟 ③の金額39,700を記入 |

| 未収還付市町村民税 | (25) |

〝増③〟 別表5-2の15の⑥上書の金額40,300を記入

〝差引翌期首現在利益積立金額④〟 ③の金額40,300を記入 |

| 繰越損益金 | (26) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額18,312,899を記入

〝減②〟 ①の金額18,312899

〝増③〟 株主資本等変動計算書「繰越利益剰余金」の当期末残高の金額2,823,625を記入

〝差引翌期首現在利益積立金額④〟 ③の金額2,823,625を記入 |

| 納税充当金 | (27) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額2,510,300を記入

〝減②〟 ①の金額2,510,300を記入 |

| 未納法人、地方特別税 | (28) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額△1,843,700を記入

〝減②〟 (28)の①期首+③増の中間の金額△2,436,900を記入

〝増(中間)③〟 別表5-2の中間②の金額△593,200を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③の金額0を記入 |

| 未納道府県民税 | (29) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額△79,400を記入

〝減②〟 (29)の①期首+③増の中間の金額△129,100を記入

〝増(中間)③〟 別表5-2の中間8の②の金額△49,700を記入

〝増(確定)③〟 別表5-2の確定9の⑥の下書の金額10,000を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③△10,000を記入 |

| 未納市町村民税 | (30) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額△110,700を記入

〝減②〟 (30)の①期首+③増の中間の金額△176,000を記入

〝増(中間)③〟 別表5-2の中間13の②の金額△65,300を記入

〝増(確定)③〟 別表5-2の確定14の⑥の下書の金額25,000を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③の金額25,000を記入 |

| 差引合計金額 | (31) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の「31」の金額18,789,399を記入

〝減②〟 縦の計26+27-28-29-30の金額18,081,199を記入

〝増③〟 縦の計(23)+(24)+(25)+(26)-(28)-(29)-(30)の金額2,753,625を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③の金額3,461,825を記入 |

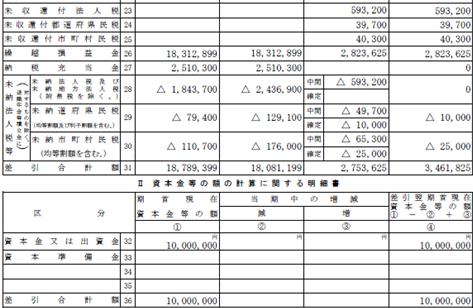

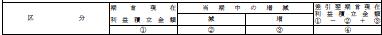

| 資本金又は出資金 | (32) | 前期の別表5-1より転記 |

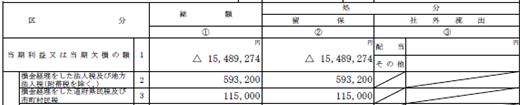

3.別表四を作成

別表四.

1.加算欄の記入

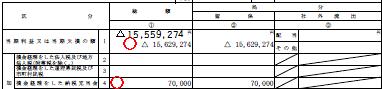

| 当期利益又は当期欠損の額 | (1) |

〝総額①〟 仮決算の損益計算書の当期純利益又は当期純損失の金額△15,489,274を記入

〝留保②〟 総額①の金額△15,489,274を記入 |

| 損金経理をした法人税及び復興特別法人税 | (2) |

〝総額①〟 別表5-2の計5の損金経理による納付⑤の金額593,200を記入

〝留保②〟 ①総額の金額593,200を記入 |

| 損金経理をした道府県民税市町村民税 | (3) |

〝総額①〟 別表5-2の中間(8)の当期発生税額②+中間(13)の当期発生税額②の金額115,000を記入

〝留保②〟 ①総額の金額115,000を記入 |

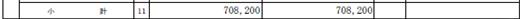

| 小 計 | (11) |

〝総額①〟 (2)+(3)の金額708,200を記入

〝留保②〟 (2)+(3)の金額708,200を記入 |

2.減算欄の記入

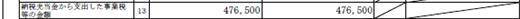

| 納税充当金から支出した事業税等の金額 | (13) |

〝総額①〟 別表5-2の事業税(17)の③充当金取崩しによる納付の金額476,500を記入

〝留保②〟 ①総額の金額476,500を記入 |

| 小 計 | (21) |

〝総額①〟 縦の計金額476,500を記入

〝留保②〟 縦の計金額476,500を記入 |

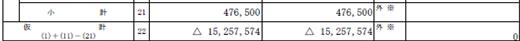

| 仮 計 | (22) |

〝総額①〟 (1)+(11)-(21)の金額△15,257,574を記入

〝留保②〟 (1)+(11)-(21)の金額△15,257,574を記入 |

3.仮計(25)以下の記入

| 仮 計 | (25) |

〝総額①〟 ((22)から(24)までの計)の金額△15,257,574を記入

〝留保②〟 ((22)から(24)までの計)の金額△15,257,574を記入 |

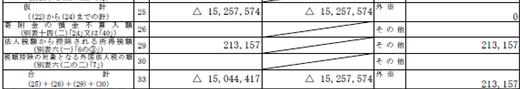

| 法人税額から控除される所得税額 | (29) |

〝総額①〟 別表六(一)6の③の金額213,157を記入

〝社外流失③〟 ①総額の金額213,157を記入(留保欄が斜線は社外流失) |

| 合 計 | (33) |

〝総額①〟 (25)+(26)+29)+(30)の金額△15,044,417を記入

〝留保②〟 (25)+(26)+(30)+(31)の金額△15,,257,574を記入

〝社外流失③〟 (25)+(26)+(29)+(30)の金額213,157を記入 |

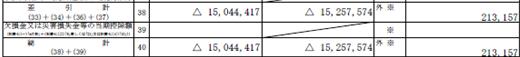

| 差引計 | (38) |

〝総額①〟 (33)+(34)+(36)+(37)の金額△15,044,417を記入

〝留保②〟 (33)+(34)+(36)+(37)の金額△15,257,574を記入

〝社外流失③〟 (33)+(34)+(36+(37)の金額213,157を記入 |

| 総 計 | (40) |

〝総額①〟 (38)+(39)の金額△15,044,417を記入

〝留保②〟 (38)+(39)の金額△15,257,574を記入

〝社外流失③〟 (38)+(39)の金額213,157を記入 |

| 所得金額又は欠損金額 | (48) |

〝総額①〟 総計(40)の金額△15,044,417を記入

〝留保②〟 総計(40)の金額△15,257,574を記入

〝社外流失③〟 総計(40)の金額213,157を記入 |

4.別表七(一)を作成

| 控除前所得金額(1) | 別表四(38)の①-別表七(二)の9又は(21)の金額△15,044,417を記入 |

| 欠損金額 | 〝控除未済欠損金額3〟 別表四(48)の①の金額15,044,417を記入 |

| 青色欠損金 |

〝控除未済欠損金額3〟 欠損金額のうち青色欠損金額15,044,417を記入

〝欠損金の繰戻額4〟 法人税「欠損金の繰戻による還付請求書」の(2)の金額9,472,662を記入

〝翌期繰越額5〟 (3)-(4)の金額5,571,755を記入 |

| 合 計 | 〝翌期繰越額5〟 (3)-(4)の金額5,571,755 別表一(一)(31)へ転記 |

5.欠損金の繰戻しによる還付請求書を作成

国税庁のホームページに様式はあります。

欠損金の繰戻しによる還付請求書

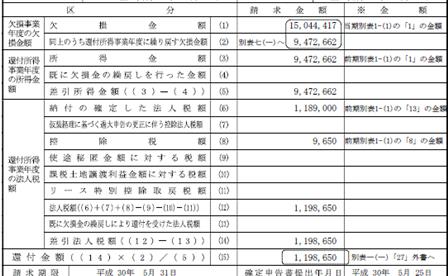

| 欠損金額 | (1) | 当期の欠損金額、別表一(一)の(1)の金額を記入15,044,417 |

| 同上のうち還付所得事業年度に繰り戻 | (2) | 「差引所得金額(5)」の金額を記入9,472,662 別表七(一)の「当期分」の欠損金の繰戻額に記入((5)を限度とします。) |

| 所得金額 | (3) | 前期の別表一(一)の(1)の金額を記入9,472,662 |

| 既に欠損金の繰戻を行った金額 | (4) | (前期欠損金の繰戻により、還付を受け入れている場合、繰戻をした欠損金額を記入) |

| 差引所得金額 | (5) | (3)-(4)の金額を記入9,472,662 |

| 納付の確定した法人税額 | (6) | 前期の別表一(一)の(13)の金額を記入1,189,000 |

| 控除税額 | (8) | 前期の別表一(一)の(12)の金額を記入9,650 |

| 法人税額 | (12) | (6)+(7)+(8)-(9)-(10)-(11)の金額を記入1,189,650 |

| 差引法人税額 | (14) | (12)-(13)の金額を記入1,198,650 |

| 還付金額 | (15) | (14)×(2) / (5)の金額を記入1,198,650 当期の別表一(一)の(26)と(27)の外書に記入 |

○欠損事業年度の欠損金額は当期のことです。還付所得事業年度の所得・法人税額は前期のことです。

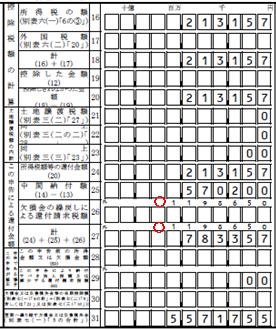

6.別表一(一)を作成

別表一(一).

法人税

地方法人税

| 所得金額又は欠損金額 | (1) | 別表4の(4)①の金額△15,044,417 |

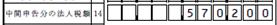

| 中間申告分の法人税額 | (14) | 別表5-2法人税(3)の②の金額(593,200)のうち法人税額分570,200 |

| 所得税の額 | (16) | 別表6-1の③の金額213,157 |

| 計 | (18) | (16)+(17)の金額213,157 |

| 控除しきれなかった金額 | (20) | (18)-(19)の金額213,157 |

| 所得税額等の還付金額 | (24) | (20)の金額213,157 |

| 中間納付額 | (25) | (14)-(13)の金額570,200 |

| 欠損金の繰戻による還付請求税額 | (26) | 欠損金の繰戻還付請求書(15)の金額1,198,650○を外書します |

| 計 | (27) | 欠損金の繰戻還付請求書(15)の金額1,198,650を外書します。その下へ(24)+(25)+(26)の金額783,357○を記入 |

| 翌期へ繰り越す欠損金又は災害損失金 | (31) | 別表七(一)「5」の合計の額5,571,755 |

| 中間申告分の地方法人税額 | (41) | 別表5-2法人税(3)の②の金額(593,200)のうち地方法人税額分の金額23,000 |

| この申告による還付金額 | (43) | (26)で外書した1,198,650に4.4%乗じた金額52,700○を外書記入。その下へ(41)-(40)の金額23,000を記入 |

○外書の意味は、「所得税の額16」「中間納付額(25)」等は確定申告により確定しますが、欠損金の繰戻還付は今回の申告で請求するもので、現時点ではその還付金額が確定していないことを意味します。「欠損金の繰戻しによる還付請求書」を提出して、地方法人税と還付を受けられます。

3.第六号様式・六号様式別表九・六号様式別表二の三・第二十号様式・二十号様式別表二の三

1.第六号様式

2.第六号様式別表九

3.六号様式別表二の三

4.第二十号様式

5.二十号様式別表二の三

等順になります。

1.第六号様式を作成

1.事業税

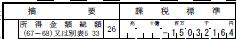

| 所得金額総額 | (26) | (67)-(68)の金額15,032,164を記入 |

| 既に納付の確定した当期分の事業税額 | (43) | 別表5-2の「当期中間分(18)」の②の248,200のうち事業税分の金額134,100を記入 |

| この申告により納付すべき事業税額 | (45) | (42)-(43)-(44)の金額-134,100を記入 |

| 所得割 | (46) | (45)の金額-134,100を記入 |

| 差 引 | (51) | (45)-(50)の金額-134,100を記入 |

2地方法人特別税

| 既に納付の確定した当期分の地方法人特別税 | (57) | 別表5-2の(18)の②の金額のうち地方法人特別税分の中間納付額114,100を記入 |

| この申告により納付すべき地方法人特別税額 | (59) | 56-57-58の金額-114,100を記入 |

| 差 引 | (61) | 59-60の金額-114,100を記入 |

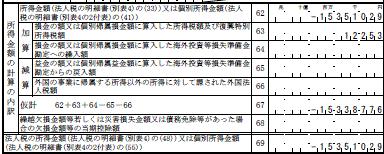

| 所得金額 | (62) | 別表4の(33)の金額-15,044,417を記入 |

| 損金の額又は個別帰属損金額に算入した所得税額及び復興特別所得税額 | (63) | 別表五(二)の源泉所得税(22)の金額を記入12,253を記入 |

| 仮 計 | (67) | 62+63+64-65-66の金額-15,032,164を記入 |

| 法人税の所得金額 | (69) | 別表4の(48)①の金額-15,044,417を記入 |

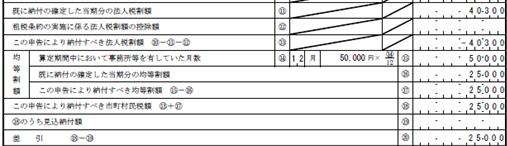

3.道府県民税

| 既に納付の確定した当期分の法人税割額 | (12) | 別表5-2道府県民税の中間(8)②の金額のうち道府県民税分の金額39,700を記入 |

| この申告により納付すべき法人税割額 | (14) | 11-12-13の金額-39.700を記入 |

| 算定期間中において事務所等を有していた月数 | (15) | 道府県に事務所を有していた月数を記入、通常は12月ですが事業年度が12月に満たないときは、歴にしたがって月数を計算し、これが1月に満たないときは1月とし(19日=1月)、1月に満たない端数があるときは切り捨てます(3月と12日=3月)。 |

|

(16) | 事業年度の資本金等により定められている均等割額の金額20,000を記入 |

| 既に納付の確定した当期分の均等割額 | (17) | 別表5-2の中間(8)の②のうち均等割分の金額10,000を記入 |

| この申告により納付すべき均等割額 | (18) | 16-17の金額を記入10,000 |

| 差 引 | (21) | (19)-(20)の金額10,000 |

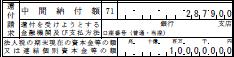

| 中間納付額 | (71) | (51)+(61)+(14)の金額287,900 |

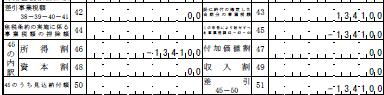

2.第六号様式別表九を作成

記入順序、最初に第六号様式(33)の金額を記入

| 控除前所得金額① | 第六号様式(67仮計)の金額△15,032,164を記入 |

| 欠損金額等・災害損失金 | 控除未済欠損金額 ①の金額15,032,164を記入 |

| 青色欠損金 |

控除未済欠損金額 ①の金額15,032,164を記入

翌期繰越額 (3)-(4)の金額15,032,164を記入 |

3.第六号様式別表二の三を作成

控除対象法人税額①」、「控除未済額③」、「翌期繰越額⑤」に法人税の「欠損金の繰戻しによる還付請求書」の還付金額(15)の金額1,198,650を記入します。第二十号様式別表二の三も上記と同じです。

4.第二十号様式を作成

二十号様式

還付請求税額

| 既に納付の確定した当期分の法人税割額 | (11) | 別表5-2の(13)②の中間分納付額のうち法人税割分の金額40,300を記入 |

| この申告により納付すべき法人税割額 | (13) | ⑩-⑪-⑫の金額-40,300を記入 |

| 算定期間中において事務所等を有していた月数 | (14) | 都道府県に事務所を有していた月数を記入12を記入(12月に満たないときは、歴にしたがって月数を計算し、これが1月に満たないときは1月とし、1月に満たない端数のあるときは切捨て) |

|

(15) | 均等割額を記入50,000(市町村民税の均等割は、事業年度末日の資本金等の額と従業員数により、各市町村ごとに定められています。送付された税務書類を確認) |

| 既に納付の確定した当期分の均等割額 | (16) | 別表5-2の(13)②の中間分納付額のうち均等割額分25,000を記入 |

| この申告により納付すべき均等割額 | (17) | ⑮-⑯の金額25,000を記入 |

| この申告により納付すべき市町村民税額 | (18) | ⑬+⑰の金額25,000を記入 |

| 差 引 | (20) | ⑱-⑲の金額25,000を記入 |

| 還付請求金額 | (13)の金額40,300を記入 |

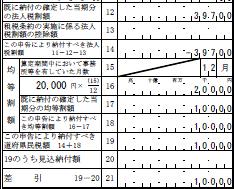

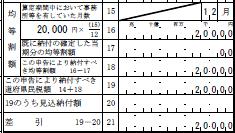

4.ただの赤字申告書の場合

欠損金の繰戻しによる還付請求のない、中間納付の還付もない、ただの赤字申告書のつくり方。赤字ですから確定税額は、道府県民税の均等割額が20,000円、市町村民税の均等割額が50,000円として、既に70,000円が確定してますがそのつくり方です。

つくり方は、テンプレートやソフトで作成する場合、最後に別表四で欠損の額を変更したとき仮計以下の金額に影響があるため、2回に分けて作成することにします。○印が別表一(一)、第六号、第二十号様式等作成してから最後に記入します。

別表五(二)、別表五(一)、別表四、別表七(一)を作成

1.別表五(二)

法人税及び地方税・道府県民税・市町村民税・事業税

| H28.4.1 H29.3.31 | (2) |

〝期首現在未納税額①〟 前期の別表5-2「期末現在未納税額⑥」(5)計の金額132,000を記入

〝充当金取崩しによる納付③〟 「期首現在未納税額①」を納付132,000を記入 |

| 計 | (5) |

〝期首現在未納税額①〟 縦の計132,900を記入

〝充当金取崩しによる③〟 縦の計132,900を記入 |

| H28.4.1 H29.3.31 | (7) |

〝期首現在未納税額①〟 前期の別表5-2「期末現在未納税額⑥」(11)計の金額28,600を記入

〝充当金取崩しによる納付③〟 「期首現在未納税額①」を納付28,600を記入 |

| ○確定 | (9) |

〝当期発生税額②〟 均等割額20,000を記入

〝期末現在未納税額⑥〟 当期発生税額②20,000を記入 |

| 計 | (10) |

〝期首現在未納税額①〟 縦の計28,600を記入

〝当期発生税額②〟 縦の計20,000

〝充当金取崩しによる納付③〟 縦の計28,600を記入

〝期末現在未納税額⑥〟 ①+②-③-④-⑤の計算金額20,000を記入 |

| H28.4.1 H29.3.31 | (12) |

〝期首現在未納税額①〟 前期の別表5-2「期末現在未納税額⑥」(12)計の金額69,500を記入

〝充当金取崩しによる納付③〟 「期首現在未納税額①」を納付69,500を記入 |

| ○確定 | (14) |

〝当期発生税額②〟 均等割額50,000を記入

〝期末現在未納税額⑥〟 当期発生税額②50,000を記入 |

| 計 | (15) |

〝期首現在未納税額①〟 縦の計69,500を記入

〝当期発生税額②〟 縦の計50,000を記入

〝充当金取崩しによる納付③〟 縦の計69,500を記入

〝期末現在未納税額⑥〟 ①+②-③-④-⑤の計算金額50,000を記入 |

| H29.4.1 H30.3.31 | (17) |

〝当期発生税額②〟 前期事業税及び地方法人特別税額43,200を記入

〝充当金取崩しによる納付③〟 「当期発生税額②」43,200を記入 |

| 計 | (19) |

〝当期発生税額②〟 縦の計43,200を記入

〝充当金取崩しによる納付③〟 縦の計43,200を記入 |

その他

| 源泉所得税 | (22) |

〝当期発生税額②〟 別表6-1の(6)の②-③の金額12,253 又は別表五(二)の23の②の金額

〝損金経理による納付⑤〟 ②の納付金額12,253を記入 |

| 源泉所得税 | (28) |

〝当期発生税額②〟 別表6-1の計③の額213,157を記入

〝損金経理による納付⑤〟 ②の納付金額213,157を記入 |

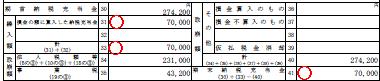

納税充当金の計算

| 期首納税充当金 | (30) | 前期の別表5-2「期末納税充当金(41)」の金額70,000を記入 |

| ○損金の額に算入した納税充当金 | (31) | (10)⑥+(15)⑥の金額を274,200を記入 |

| 法人税額等 | (34) | (5)の③+(11)の③+(16)の③の金額231,000を記入 |

| 事業税 | (35) | (19)の③の計の金額43,200を記入 |

| 計 | (40) | (34)+(35)+(36)+(37)+(38)+(39)の金額274,200を記入 |

| ○期末納税充当金 | (41) | (30)+(33)-(40)の金額70,000を記入 |

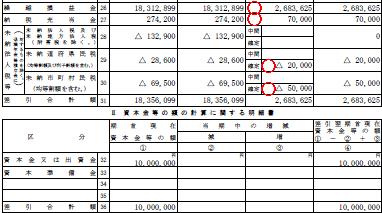

2.別表五(一)

| 繰越損益金 | (26) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額18,312,899を記入

〝減②〟 ①の金額18,312899

○〝増③〟 減②18,312,899-別表四の(1)①△15,629,274=の金額2,683,625を記入(株主資本等と一致)

〝差引翌期首現在利益積立金額④〟 ③の金額2,683,625を記入 |

| 納税充当金 | (27) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額274,200を記入

〝減②〟 ①の金額274,200を記入

○〝増③〟 別表五(二)損金の額に算入した納税充当金(31)の金額70,000を記入

〝差引翌期首現在利益積立金額④〟 〝増③〟の金額70,000を記入 |

| 未納法人、地方特別税 | (28) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額△132,900を記入

〝減②〟 期首現在利益積立金額①の金額△132,900を記入 |

| 未納道府県民税 | (29) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額△28,600を記入

〝減②〟 期首現在利益積立金額①の金額△28,600を記入

○〝増(確定)③〟 別表5-2の確定(9)⑥金額20,000を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③△20,000を記入 |

| 未納市町村民税 | (30) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の金額△69,500を記入

〝減②〟 期首現在利益積立金額①の金額△69,500を記入

○〝増(確定)③〟 別表5-2の確定14の⑥の金額50,000を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③の金額50,000を記入 |

| 差引合計金額 | (31) |

〝期首現在利益積立金額①〟 前期の別表5-1「差引翌期首現在利益積立金額④」の「31」の金額18,356,099を記入

〝減②〟 縦の計26+27-28-29-30の金額18,356,099を記入

〝増③〟 縦の計(26)+(27)-(29)-(30)の金額2,683,625を記入

〝差引翌期首現在利益積立金額④〟 ①-②+③の金額2,683,625を記入 |

| 資本金又は出資金 | (32) | 前期の別表5-1より転記 |

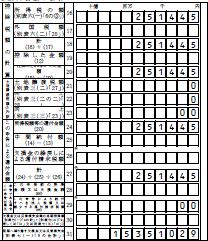

3.別表四

別表四.

加算欄

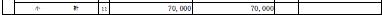

| 当期利益又は当期欠損の額 | (1) |

〝総額①〟 仮決算損益計算書の「当期純利益又は当期純損失」の金額△15,559,274を最初に記入し、別表一、六号、二十号等作成後○△15,629,274に変更記入

〝留保②〟 変更した総額①の金額△15,629,274を記入 |

| ○損金経理をした納税充当金 | (4) |

〝総額①〟 別表5-2の損金の額に算入した納税充当金(31)の金額70,000を記入、この金額が上記変更前後の差額となり、「小計11」以下の金額に変化がありません

〝留保②〟 ①総額の金額70,000を記入 |

| 小 計 | (11) |

〝総額①〟 (4)の金額70,000を記入

〝留保②〟 (4)の金額70,000を記入 |

減算欄以下から所得金額又は欠損金額まで

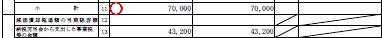

| 納税充当金から支出した事業税等の金額 | (13) |

〝総額①〟 別表5-2の事業税(17)の③充当金取崩しによる納付の金額43,200を記入

〝留保②〟 ①総額の金額43,200を記入 |

| 小 計 | (21) |

〝総額①〟 (13)の金額43,200を記入

〝留保②〟 (13)の金額43,200を記入 |

| 仮 計 | (22) |

〝総額①〟 (1)+(11)-(21)の金額△15,602,474を記入

〝留保②〟 (1)+(11)-(21)の金額△15,602,474を記入 |

| 仮 計 | (25) |

〝総額①〟 ((22)から(24)までの計)の金額△15,602,474を記入

〝留保②〟 ((22)から(24)までの計)の金額△15,602,474を記入 |

| 法人税額から控除される所得税額 | (29) |

〝総額①〟 別表六(一)6の③の金額251,445を記入

〝社外流失③〟 ①総額の金額251,445を記入(留保欄が斜線は社外流失) |

| 合 計 | (33) |

〝総額①〟 (25)+(26)+29)+(30)の金額△15,351,029を記入

〝留保②〟 (25)+(26)+(30)+(31)の金額△15,602,474を記入

〝社外流失③〟 (25)+(26)+(29)+(30)の金額251,445を記入 |

| 差引計 | (38) |

〝総額①〟 (33)+(34)+(36)+(37)の金額△15,351,029を記入

〝留保②〟 (33)+(34)+(36)+(37)の金額△15,602,474を記入

〝社外流失③〟 (33)+(34)+(36+(37)の金額251,445を記入 |

| 総 計 | (40) |

〝総額①〟 (38)+(39)の金額△15,351,029を記入

〝留保②〟 (38)+(39)の金額△15,602,474を記入

〝社外流失③〟 (38)+(39)の金額251,445を記入 |

| 所得金額又は欠損金額 | (48) |

〝総額①〟 総計(40)の金額△15,351,029を記入

〝留保②〟 総計(40)の金額△15,602,474を記入

〝社外流失③〟 総計(40)の金額251,445を記入 |

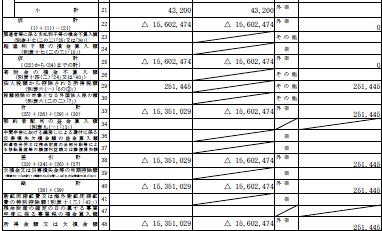

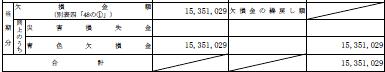

4.別表七(一)

| 控除前所得金額(1) | 別表四(38)の①-別表七(二)の9又は(21)の金額△15,351,029を記入 |

| 欠損金額 | 〝控除未済欠損金額3〟 別表四(48)の①の金額15,351,029を記入 |

| 青色欠損金 |

〝控除未済欠損金額3〟 欠損金額のうち青色欠損金額15,351,029を記入

〝翌期繰越額5〟 (3)-(4)の金額15,351,029を記入 |

| 合 計 | 〝翌期繰越額5〟 (3)-(4)の金額15,351,029を記入 別表一(一)(31)へ転記 |

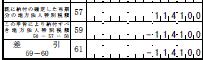

5.別表一(一)

所得金額又は欠損金額

控除税額の計算

| 所得金額又は欠損金額 | (1) | 別表4の(48)①の金額△15,351,029を記入 |

| 所得税の額 | (16) | 別表6-1の③の金額251,445を記入 |

| 計 | (18) | (16)+(17)の金額251,445を記入 |

| 控除しきれなかった金額 | (20) | (18)-(19)の金額251,445を記入 |

| 計 | (27) | (24)+(25)+(26)の金額251,445を記入 |

| 翌期へ繰り越す欠損金又は災害損失金 | (31) | 別表七(一)「5」の合計の額15,351,029を記入 |

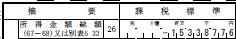

第六号様式、六号様式別表九、第二十号様式を作成

1.第六号様式

所得金額総額

| 所得金額総額 | (26) | (67)-(68)の金額15,338,776を記入 |

所得金額又は個別所得金額

| 所得金額 | (62) | 別表4の(33)の金額-15,351,029を記入 |

| 損金の額又は個別帰属損金額に算入した所得税額及び復興特別所得税額 | (63) | 別表五(二)の源泉所得税(22)の金額を記入12,253を記入 |

| 仮 計 | (67) | 62+63+64-65-66の金額-15,338,776を記入 |

| 法人税の所得金額 | (69) | 別表4の(48)①の金額-15,351,029を記入 |

均等割額

| 算定期間中において事務所等を有していた月数 | (15) | 道府県に事務所を有していた月数を記入、通常は12月ですが事業年度が12月に満たないときは、歴にしたがって月数を計算し、これが1月に満たないときは1月とし(19日=1月)、1月に満たない端数があるときは切り捨てます(3月と12日=3月)。 |

|

(16) | 事業年度の資本金等により定められている均等割額の金額20,000を記入 |

| この申告により納付すべき均等割額 | (18) | 16-17の金額を記入20,000 |

| この申告により納付すべき道府県民税額 | (19) | 14+18の金額を記入20,000 |

| 差 引 | (21) | (19)-(20)の金額20,000 |

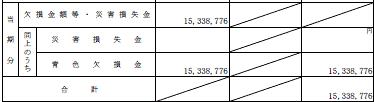

2.第六号様式別表九

| 控除前所得金額① | 第六号様式(67仮計)の金額△15,338,776を記入 |

| 欠損金額等・災害損失金 | 控除未済欠損金額 ①の金額15,338,776を記入 |

| 青色欠損金 | 控除未済欠損金額 ①の金額15,338,776を記入 |

| 合計 | 翌期繰越額 (3)-(4)の金額15,338,776を記入 |

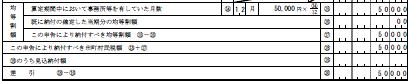

3.第二十号様式

| 算定期間中において事務所等を有していた月数 | (14) | 都道府県に事務所を有していた月数を記入12を記入(12月に満たないときは、歴にしたがって月数を計算し、これが1月に満たないときは1月とし、1月に満たない端数のあるときは切捨て) |

|

(15) | 均等割額を記入50,000(市町村民税の均等割は、事業年度末日の資本金等の額と従業員数により、各市町村ごとに定められています。送付された税務書類を確認) |

| この申告により納付すべき均等割額 | (17) | ⑮-⑯の金額50,000を記入 |

| この申告により納付すべき市町村民税額 | (18) | ⑬+⑰の金額50,000を記入 |

| 差 引 | (20) | ⑱-⑲の金額50,000を記入 |

記事はここまでです。