1.事業税、地方法人特別税、都民税の書き方

超過税率で計算する、東京都の特別区内のみ事務所等有する第六号様式の書き方。

1.事業税

①〝「所得金額又は個別所得金額63」〟 別表四「合計34」①を記入

②〝「損金の額又は個別帰属損金額に算入した所得税額及び復興特別所得税64」〟 別表五(二)その他の損金算入のものの「源泉所得税」の金額を記入、別表五(二)で、法人税額から控除しないとき所得税額全部「63」に記入

③〝「64」~「67」〟 該当あるとき記入

④〝「仮計68」〟 63+64+65-66-67を記入

⑤〝「法人税の所得金額70」〟 別表四「所得金額又は欠損金額47」を記入

⑥〝「所得金額総額27」〟 68-69を記入

⑦〝「27」「28」「29」〟 課税標準額を記入、右に「税率」記入(超過税率)、右に「税額」税額を記入

⑧〝「計31」〟 28+29+30を記入

⑨〝「合計事業税額39」〟 31+34+36+38又は32+34+36+38を記入

⑩〝「差引事業税額43」〟 3+9-40-41-42を記入

⑪〝「既に納付の確定した当期分の事業税額44」〟 中間納付した事業税分の金額を記入

⑫〝「この申告により納付すべき事業税額46」〟 44-44-46を記入

⑬〝「差引52」〟 46-51を記入

2.地方法人特別税(事業税が超過税率で計算されている場合。)

①〝「所得割に係る地方法人特別税額53」〟 第六号様式別表十四の「計⑤」の基準法人所得割額を記入、右に地方法人特別税(基準法人所得割額)の税率43.2を記入、右に税額43.2乗じた金額を記入

②〝「合計地方法人特別税額55」〟 53+54を記入

③〝「差引合計地方特別税額57」〟 55-56を記入

④〝「既に納付の確定した当期分の地方法人特別税58」〟 中間納付した地方法人特別税分の金額を記入

⑤〝「この申告により納付すべき地方法人特別税60」〟 57-58-58を記入

⑥〝「差引62」〟 60-61を記入

3.都民税

①〝「法人税法の規定によって計算した法人税額1」〟 別表一(一)の「法人税額計10」を記入

②〝「2」~「4」〟 該当するとき記入

③〝「課税標準となる法人税額5」〟 1+2-3+4を千円未満切り捨て記入

④〝「法人税割額7」〟 東京都に申告する場合の23を記入

⑤〝「差引法人税額12」〟 7-8-9-10-11の金額を100円未満切り捨てて記入

⑥〝「既に納付の確定した当期分の法人税割額13」〟 中間納付した法人税割分の金額を記入

⑦〝「この申告により納付すべき法人税割額15」〟 12-13-14の金額を記入

⑧〝「算定期間中において事務所等を有していた月数17」〟 第六号様式別表四の三において計算した均等割額を記入、月数に乗じ12で除した金額を記入

⑨〝「既に納付の確定した均等割額分の均等割額18」〟 中間納付した均等割額分の金額を記入

⑩〝「この申告により納付すべき均等割額19」〟 17-18の金額を記入

⑪〝「この申告により納付すべき都民税額20」〟 15+19の金額を記入

⑫〝「19のうち見込み納付額21」〟 この申告書の提出前に見込み納付した道府県民税のあるとき納付額を記入

⑬〝「差引22」〟 20-21を記入

⑭〝「特別区分の課税標準額23」〟 特別区のみ事務所等有する場合、10号様式により計算した東京都の分割課税標準額を記入

⑮〝「同上に対する税額24」〟 16.3超過税率を記入23に乗じた金額を記入

⑯〝「法人税の当期の確定税額又は連結法人税個別帰属支払額」〟 別表一(一)13を記入

2.第六号様式へ記入

①事業税

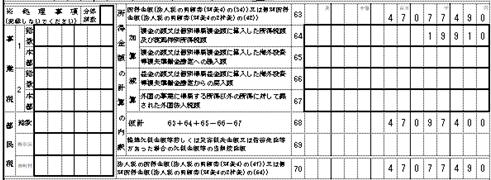

事業税、都民税(63)~(70)

| 所得金額又は個別所得税額 | (63) | 別表4の(34)の金額を記入47,077,490 |

| 損金の額又は個別帰属損金額に算入した所得税額及び復興特別所得税額 | (64) | 別表五(二)の源泉所得税(22)の金額を記入19,910 |

| 仮 計 | (68) | 63+64+65-66-67の金額を記入47,097,400この金額を「所得金額総額」(33)に移記し事業税の計算基礎となります。 |

| 法人税の所得金額 | (70) | 別表4の(47)①の金額を記入47,077,490 |

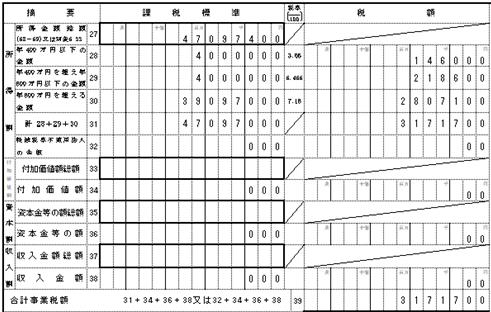

事業税(27)~(52)

| 所得金額総額 | (27) | (68)-(69)の金額を記入47,097,400 |

| 年400万円以下の金額 | (28) | (27)の金額が年400万円を超えてるため、4,000,000と記入し、右に超過税率3.65%記入、計算した税額146,000記入 (千円未満端数切捨て) |

| 年400万円を超え年800万円以下の金額 | (29) | (27)の金額が年400万円を超えてるため、4,000,000と記入し、右に超過税率5.465%記入、計算した税額218,600を記入 |

| 年800万円を超える金額 | (30) | (76)の金額が年800万円を超えてるため、(27)の金額から8,000,000を控除した金額39,097,000を記入、右に超過税率7.18%記入、計算した税額2,807,100を記入 |

| 計 | (31) | 28+29+30の47,097,000を記入、右に税額3,171,700を記入 |

| 合計事業税額 | (39) | 31+34+36+38又は32+34+36+38を記入3,171,700 |

| 差引事業税額 | (43) | 39-40-41-42を記入3,171,700 |

| 既に納付の確定した当期分の事業税額 | (44) | 別表5-2の「当期中間分(18)」の②の金額のうち事業税分の金額を記入594,300 |

| この申告により納付すべき事業税額 | (46) | 43-44-45を記入2,577,400(当期の確定事業税額です) |

| 所得割 | (47) | この申告により納付すべき事業税額(46)の金額を記入2,577,400 |

| 差 引 | (52) | (46)-(51)の金額を記入2,577,400(確定事業税額) |

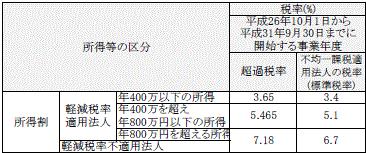

事業税の税率

不均一課税適用法人は、資本金の額又は出資金の額が1億円以下でかつ所得金がが5000万円以下の法人です。

②地方法人特別税

地方法人特別税(53)~(62)

| 所得割に係る地方法人特別税額 | (53) | 第六号様式別表十四の基準法人所得割額計の金額を記入3,171,700 右は、基準標準割額の税率43.2%記入、税額計算1,370,100記入 |

| 合計地方法人特別税額 | (55) | 53+54の1,370,100記入 |

| 差引地方法人特別税 | (57) | 55-56の1,370,100記入 |

| 既に納付の確定した当期分の地方法人特別税 | (58) | 別表5-2の(18)の②の金額のうち地方法人特別税分の中間納付額528,400記入 |

| この申告により納付すべき地方法人特別税額 | (60) | 57-58-59の841,700記入(当期の確定税額) |

| 差 引 | (62) | 60-61の841、700記入 |

地方法人特別税率

| 課 税 標 準 | 法人の種類 | 税 率 |

| 基準標準所得割 | 外形標準適用法人 | 67.4% |

| 外形標準適用法人以外の法人 | 43.2% | |

| 基準標準収入割額 | 43.2% |

基準標準所得割又は基準標準収入割額とは、標準税率で計算された法人事業税(所得割、収入割)の税額のことです。

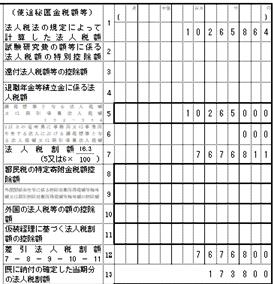

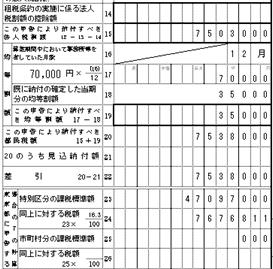

③都民税(1)~(26)

別表一(一)の(10)の金額を(1)へ記入してはじめます。

| 法人税法の規定によって計算した法人税額 | (1) | 別表1-1の(10)の金額を記入10,265,864 |

| 課税標準となる法人税額又は個別帰属法人税額 | (5) | 1+2-3+4の金額を記入10,265,000(百円未満切捨て) |

| 法人税割額 | (7) | 24の金額を記入7,676,811 |

| 差引法人税割額 | (12) | 7-8-9-10-11の金額を記入7,676,811 |

| 既に納付の確定した当期分の法人税割額 | (13) | 別表5-2道府県民税の中間(8)②の金額のうち道府県民税分の金額を記入173,800 |

| この申告により納付すべき法人税割額 | (15) | 12-13-14の金額を記入750,000(この金額が当期の確定税額) |

| 算定期間中において事務所等を有していた月数 | (16) | 道府県に事務所を有していた月数を記入、通常は12月ですが事業年度が12月に満たないときは、歴にしたがって月数を計算し、これが1月に満たないときは1月とし(19日=1月)、1月に満たない端数があるときは切り捨てます(3月と12日=3月)。 |

|

(17) | 枠内へ第六号様式別表四の三において計算した均等割額を記入して、有していた月数に応じた金額を記入 |

| 既に納付の確定した当期分の均等割額 | (18) | 別表5-2の中間(8)の②のうち均等割分の金額を記入35,000 |

| この申告により納付すべき均等割額 | (19) | 17-18の金額を記入35,000 |

| この申告により納付すべき都民税額 | (20) | 15+19の金額を記入753,800 |

| 差引計 | (22) | 20-21の金額を記入753,800 |

| 特別区分の課税標準額 | (23) | 特別区内にのみ事務所を有するときは、第10号様式「分割課税標準額⑨」の金額を記入47,097千円 |

| 同上に対する税額 | (24) | 100の上に超過税率16.3を記入(23)×16.3%を記入7,676,811(税率は道府県により異なり送付された税務書類を確認) |

記事はここまでです。